Tập đoàn Masan (HoSE: MSN) vừa thông qua quyết định phát hành trái phiếu ra công chúng nhằm huy động tối đa 10.000 tỷ đồng, được chia làm 4 đợt. Trong đó, đợt đầu dự kiến huy động 3.000 tỷ bắt đầu từ quý I/2020.

|

|

Masan sắp phát hành trái phiếu 10.000 tỷ đồng. |

Đợt 2 với giá trị tối đa 2.000 tỷ dự kiến thực hiện cũng trong quý I/2020. Đợt 3 có giá trị 3.000 tỷ đồng dự kiến trong quý II/2020 và đợt cuối giá trị 2.000 tỷ đồng trong quý II/2020.

Việc phát hành trái phiếu nhằm tăng quy mô vốn hoạt động của Masan và công ty con để thực hiện các dự án đầu tư, mở rộng kinh doanh, thanh toán các khoản nợ...

Cụ thể, 5.000 tỷ đồng thu từ các đợt phát hành dự kiến để góp vốn điều lệ của Công ty TNHH Tầm nhìn Masan. Đây là công ty con do Masan sở hữu 99,99% vốn, và mới thông qua phương án tăng vốn điều lệ lên 18.737 tỷ đồng.

Tiếp đó, 3.000 tỷ đồng để cấp khoản vay cho Công ty TNHH Masan Consumer Holdings và 1.000 tỷ đồng cho Công ty TNHH MNS Meat Hà Nam. Phần còn lại để thanh toán nợ vay nội bộ cho Công ty TNHH Khai thác chế biến khoáng sản Núi Pháo.

Thông báo của Masan cho biết các trái phiếu trên là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không được đảm bảo bằng tài sản và không phải nợ thứ cấp của Masan.

Nhu cầu huy động vốn lớn của Masan Group diễn ra sau nhiều biến động lớn. Tập đoàn này đã thông qua việc sáp nhập Công ty VinCommerce, Công ty VinEco của Vingroup vào với Masan Consumer Holdings. Trong đó, Masan Group sẽ có quyền điều hành chính trong công ty hợp nhất.

Ban lãnh đạo Masan khẳng định, sau khi trừ nghĩa vụ thuế và chi phí hoạt động, doanh thu theo kế hoạch vẫn đủ thanh toán nợ lãi, gốc đã phát sinh và sắp ghi nhận thêm từ đợt phát hành trái phiếu. Tổng nợ của Masan tính đến ngày 30/9 xấp xỉ 34.000 tỷ đồng. Chiếm phần lớn trong số này là các khoản vay và trái phiếu ngắn, dài hạn.

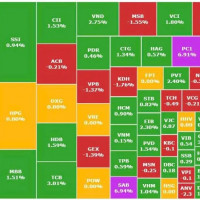

Phương án trái phiếu được Hội đồng quản trị Masan thông qua không lâu sau khi doanh nghiệp này thông báo nhận sáp nhập mảng bán lẻ và nông nghiệp của Tập đoàn Vingroup vào Công ty cổ phần Hàng tiêu dùng Masan. Sau thông tin này, cổ phiếu Masan đang có nhịp giảm mạnh từ vùng 69.000 đồng xuống 55.000 đồng. Thanh khoản cũng tăng đột biến, đặc biệt là các giao dịch thỏa thuận và bán ròng của nhà đầu tư nước ngoài.

Vừa qua, MSN cũng đưa công ty mảng chăn nuôi và kinh doanh thịt là Masan MeatLife lên sàn chứng khoán, với kỳ vọng chiếm lĩnh mảng thịt, đặc biệt là kỳ vọng ở phân khúc thịt mát với thương hiệu Meat Deli. Nhà máy Meat Hà Nam là tổ hợp chế biến thịt mát duy nhất cho Masan MeatLife, nhà máy thứ 2 tại Long An sẽ đi vào hoạt động trong nửa đầu năm 2020.

Công ty TNHH Khai thác chế biến khoáng sản Núi Pháo (công ty con thuộc 100% sở hữu của CTCP Tài nguyên Masan) giữa tháng 9 thông báo dàn xếp xong vụ kiện với Jacob E&C Australia và hoàn tất nhận thanh toán 130 triệu USD (hơn 3.000 tỷ đồng). Dòng tiền này giúp Tài nguyên Masan quyết định mua lại nền tảng kinh doanh vonfram của H.C. Starck GmbH (HCS) vào ngày 17/9 để làm chủ các công nghệ vonfram giai đoạn "midstream" (giai đoạn giữa của chuỗi giá trị). Giá trị mua lại không được tiết lộ.