|

| Lãi suất huy động giảm đang mang lại kỳ vọng cho việc giảm lãi vay. Ảnh: Bảo Chương |

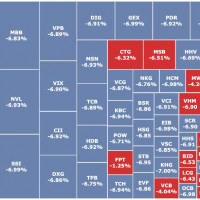

Vừa qua, hàng loạt tổ chức tín dụng (TCTD) lớn, trong đó có các NHTM Nhà nước và một số ngân hàng thương mại (NHTM) CP đã bắt đầu điều chỉnh giảm lãi suất huy động VND ở các kỳ hạn dưới một năm với mức giảm từ 0,3-0,5%/năm. Động thái này đang làm thị trường kỳ vọng sẽ có một nguồn vốn rẻ hỗ trợ doanh nghiệp.

Áp lực vốn đã giảm

Theo số liệu thống kê của NHNN, hiện nay, lãi suất áp dụng đối với tiền gửi không kỳ hạn và dưới 1 tháng được các NHTM lớn công bố ở mức 0,3-0,5%/năm, kỳ hạn từ 1 tháng đến dưới 3 tháng ở mức 4,2-4,3%/năm, kỳ hạn từ 3 tháng đến dưới 5 tháng ở mức 4,8%/năm, kỳ hạn từ 5 tháng đến dưới 6 tháng ở mức 5%/năm, kỳ hạn từ 6 tháng đến dưới 9 tháng ở mức 5,3%/năm và kỳ hạn từ 9 tháng đến dưới 12 tháng ở mức 5,5%/năm.

Xu thế giảm lãi suất huy động cũng đã bắt đầu xuất hiện ở khối các NHTM. Đơn cử, mới đây, NH Đông Á giảm lãi suất hầu hết các kỳ hạn từ 1 tuần đến 13 tháng với mức giảm từ 0,1-0,3%/năm, trong đó giảm nhiều nhất là kỳ hạn 9 tháng với mức 0,3%/năm, còn các kỳ hạn khác phổ biến ở mức từ 0,1-0,2%/năm. Ngân hàng Bưu điện Liên Việt (LienVietPostBank) cũng vừa có văn bản chỉ đạo toàn hệ thống về việc hạ lãi suất huy động VND các kỳ hạn dưới 12 tháng. Thông cáo LienVietPostBank cho biết, mức lãi suất huy động VND các kỳ hạn dưới 12 tháng của ngân hàng này cũng bằng mức giảm của 4 ngân hàng nói trên, từ 0,3-0,5%/năm.Cùng đó, LienVietPostBank cho biết sẽ tiếp tục hạ lãi suất cho vay trong tháng 10/2016.

Câu chuyện các ngân hàng lớn cùng điều chỉnh lãi suất tiền gửi trong một ngày có thể hiểu một phần do lãi suất liên ngân hàng đứng ở mức rất thấp hàng tháng nay, tạo điều kiện cho các tổ chức tín dụng có nhu cầu vốn ngắn hạn có thể tăng cường giao dịch ở đây, giảm bớt áp lực huy động từ dân cư. Việc tạo nền này đã giúp cho thanh khoản ở các ngân hàng không chỉ dồi dào, mà còn ổn định. Đây là động lực, đồng thời là sức ép để các ngân hàng tính toán, tự nguyện giảm lãi suất.

Ngoài ra, cũng theo lý giải từ phía NHNN, động thái điều chỉnh giảm lãi suất huy động của các NHTM là đúng theo lộ trình mà khối NH cam kết. Đây được xem là giải pháp tích cực, kịp thời nhằm triển khai định hướng điều hành kinh tế vĩ mô của Chính phủ, qua đó hỗ trợ hoạt động sản xuất, kinh doanh của DN và nền kinh tế chứ không phải vì một lý do nào khác.

Cụ thể hơn, từ đầu năm đến nay, NHNN đã bám sát thị trường, điều hành linh hoạt chính sách tiền tệ, hỗ trợ thanh khoản của hệ thống, tạo điều kiện để giữ mặt bằng lãi suất liên NH ở mức thấp; tạo điều kiện ổn định mặt bằng lãi suất huy động và giảm sức ép lên lãi suất cho vay của các TCTD, đồng thời đảm bảo các mục tiêu ổn định tỷ giá, tăng dự trữ ngoại hối nhà nước.

Với chủ trương kích cầu tín dụng tạo đà tăng trưởng kinh tế trong 2016, NHNN thời gian qua liên tục chỉ đạo các NH ổn định mặt bằng lãi suất, phấn đấu tiếp tục giảm mặt bằng lãi suất cho vay trung, dài hạn thêm từ 1%/năm đến 1,5%/năm, hỗ trợ thị trường tài chính trong huy động vốn cho đầu tư phát triển.

Trong khi đó, về động thái chần chừ của các NHTM CP thì theo quan điểm của một số lãnh đạo ngân hàng nguyên nhân là do vẫn đang có tâm lý e ngại vốn sẽ bị kéo sang nơi khác. Cho nên khi điều chỉnh lãi suất tiền gửi, các NHTM CP cần phải có sự tính đoán kỹ càng về lượng vốn đầu vào. phải trông trước ngó sau, và nhất là đo lượng vốn đầu vào trong “kho” của mình thế nào đã.

|

Lãi suất vay không dễ hạ

Đánh giá chung về câu chuyện hạ lãi suất huy động, đã có nhiều quan điểm đưa ra rằng sau khi các ông lớn giảm lãi suất huy động sẽ tạo ra một hiệu ứng dây chuyền và tiếp đến sẽ là các NHTM CP. Khi ấy, lãi suất giảm trên diện rộng mới chính thức tạo lập mặt bằng lãi suất mới và tác động đến giá thành vốn đầu vào của ngân hàng, ảnh hưởng tích cực đến lãi suất cho vay.

Nếu xét về lý thuyết, khi lãi suất huy động hạ thì lãi suất cho vay cũng sẽ hạ. Tuy nhiên, theo đánh giá chung của các chuyên gia tài chính thì liệu có tạo ra một làn sóng hạ lãi suất hay không còn phải chờ. Bởi các ngân hàng lớn thanh khoản của họ rất tốt trong khi đa số các ngân hàng cấp nhỏ hơn vẫn đang rất thiếu vốn, nên để giảm lãi suất, giảm sức cạnh tranh thì chắc là rất khó.

Một số lãnh đạo ngân hàng dự báo cần khoảng ba tháng sau khi lãi suất đầu vào giảm để hạ lãi suất cho vay. Nhưng ba tháng hiện nay e quá dài vì tín dụng phải được đẩy ra nhằm hỗ trợ tăng trưởng GDP quí cuối của năm. Ngoài ra, với mức giảm 0,3 - 0,5% như vừa rồi chưa tác động nhiều đến lãi suất cho vay. Nếu lãi suất huy động giảm khoảng 1% thì xu hướng giảm lãi suất cho vay mới rõ nét.

Ngoài ra, phân tích sâu hơn về tình hình của các ngân hàng thì theo quy định vào năm 2017, các NHTM phải giảm tỷ lệ sử dụng vốn ngắn hạn để cho vay trung và dài hạn từ 60% xuống còn 50%. Trong khi đó, thời gian qua, nhiều nhà băng đã sử dụng quá nhiều vốn ngắn hạn để cho vay trung và dài hạn, nên phải tăng lãi suất huy động VND nhằm thu hút thêm vốn, kéo giảm tỷ lệ sử dụng vốn ngắn hạn. Cụ thể, nhiều ngân hàng cho vay dài hạn, chủ yếu là cho vay đầu tư dự án bất động sản, chiếm gần 80% vốn ngắn hạn, nên phải tăng cường huy động vốn để kéo giảm tỷ lệ này xuống. Thậm chí, có ngân hàng lo đến năm 2017 không kéo giảm được tỷ lệ sử dụng vốn theo quy định, nên đã hạn chế cho vay bất động sản nhằm kìm hãm việc dùng vốn ngắn hạn cho vay dài hạn. Vì thế, chi phí huy động vốn đầu vào khó giảm, nên lãi suất cho vay ra không thể đi xuống như kỳ vọng của thị trường.

Trong một báo cáo về tình hình kinh tế mới đây của Ngân hàng HSBC cũng đưa ra phân tích, tín dụng tăng trưởng mạnh trong thời gian qua cũng sẽ tạo thêm áp lực cho lạm phát, chính vì vậy cơ hội để nới lỏng tiền tệ thêm nữa sẽ bị giới hạn trong thời gian này. Bàn về lãi suất, HSBC cho rằng lãi suất không chỉ làm gia tăng áp lực về giá – vốn đang tạo ra vấn đề cho nền kinh tế, mà lãi suất cũng còn liên quan đến các khoản nợ xấu mà nhiều khả năng sẽ làm các nhà băng khó lòng hạ lãi suất cho vay ngay cả khi lãi suất chính sách đã giảm.

HSBC đồng thời nhận định, mặc dù hệ thống tài chính được cung cấp thanh khoản khá đầy đủ trong thời điểm này, lãi suất cho vay của các ngân hàng vẫn khá “khó chịu”: các ngân hàng vẫn tiếp tục thận trọng căn cứ vào các khoản nợ xấu lại tăng trong những tháng gần đây. Về phần mình, Ngân hàng Nhà nước Việt Nam đang khuyến khích các tổ chức tín dụng gia tăng cho vay nhưng cũng gợi ý rằng họ nên tập trung vào các lĩnh vực ưu tiên, bao gồm các hoạt động sản xuất kinh doanh và thương mại chứ không nên vào bất động sản.