Mua trái phiếu doanh nghiệp “3 không”, ngân hàng coi chừng bom nợ

Thông tư 16/2021 của NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp. Trong đó, Thông tư yêu cầu các ngân hàng chỉ được mua trái phiếu doanh nghiệp khi có tỷ lệ nợ xấu dưới 3% theo kỳ phân loại gần nhất theo quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động. Đồng thời, các ngân hàng chỉ được mua trái phiếu của công ty phát hành không có nợ xấu tại các tổ chức tín dụng trong vòng 12 tháng gần nhất; doanh nghiệp phát hành cam kết mua lại trái phiếu trước hạn khi thay đổi mục đích sử dụng tiền thu từ phát hành trái phiếu trong thời gian tổ chức tín dụng nắm giữ trái phiếu; doanh nghiệp phát hành vi phạm quy định pháp luật về phát hành trái phiếu doanh nghiệp...

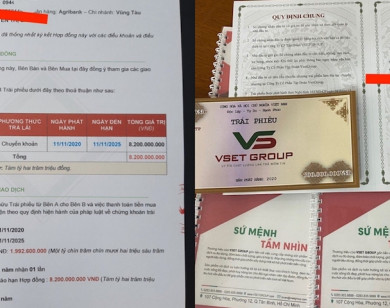

Ảnh minh họa

Thống kê của SSI cho thấy, tổng lượng trái phiếu doanh nghiệp phát hành trong 9 tháng năm 2021 là 443,1 nghìn tỷ đồng, tăng 18,6% so với cùng kỳ 2020. Trong đó, quán quân phát hành vẫn là các doanh nghiệp bất động sản (BĐS) (201,9 nghìn tỷ đồng – chiếm 45,5%).

Các ngân hàng là nhóm nhà đầu tư mua chính trên thị trường trái phiếu doanh nghiệp với 56% tổng giá trị phát hành và công ty chứng khoán chiếm 36,3%, quỹ đầu tư, quỹ bảo hiểm gần như không đáng kể. Tình hình tương tự khi 10 tháng 2021, tổng lượng phát hành riêng lẻ tăng mạnh đạt 422,45 nghìn tỷ đồng.

Trong bối cảnh tín dụng tăng trưởng ì ạch, thậm chí là âm, các ngân hàng đã chuyển hướng đẩy mạnh "ôm" trái phiếu để giải quyết khâu tắc nghẽn do ứ đọng thanh khoản.

Tuy nhiên, câu chuyện về "bom nợ Evergrande" xảy ra gần đây chính là hồi chuông cảnh báo cho những rủi ro "bong bóng" đầu tư trái phiếu doanh nghiệp tại Việt Nam. Bởi theo các chuyên gia, thời gian qua, nhiều doanh nghiệp phát hành trái phiếu "ba không" là không xếp hạng tín nhiệm, không tài sản bảo đảm, không bảo lãnh thanh toán. Đáng chú ý, có tới 26% trái phiếu doanh nghiệp phát hành trong các ngành này không có tài sản đảm bảo hoặc bảo đảm bằng cổ phần, hoặc không được thực hiện xếp hạng tín nhiệm độc lập và điều này gây nên những nghi ngại về rủi ro vỡ nợ không kiểm soát được trong thị trường trái phiếu doanh nghiệp.

Trong khi nhìn vào phân tích cơ cấu trái phiếu của một số ngân hàng như trên có thể thấy sự phân hóa trong đầu tư, thậm chí là nhiều ngân hàng vẫn đổ mạnh tiền vào trái phiếu doanh nghiệp.

Thị trường trái phiếu doanh nghiệp cũng tiềm ẩn một số rủi ro như một số doanh nghiệp nhất là DN bất động sản phát hành trái phiếu với lãi suất cao. Với việc huy động vốn lớn qua kênh trái phiếu, TS Lê Đạt Chí cho rằng: "Khi doanh nghiệp BĐS gặp trục trặc thì ngân hàng và cả nhà đầu tư cá nhân, nhỏ lẻ nắm giữ các trái phiếu đều bị vạ lây".

Vụ Tài chính ngân hàng (Bộ Tài chính) mới đây vừa cảnh báo, đối với doanh nghiệp có tài chính yếu kém, khi huy động vốn trái phiếu với khối lượng lớn, lãi suất cao, chính các doanh nghiệp phát hành sẽ gặp rủi ro nếu hoạt động sản xuất kinh doanh khó khăn và sẽ không trả được nợ gốc, lãi trái phiếu cho nhà đầu tư. Bộ Tài chính cũng chỉ đạo kiểm tra các công ty chứng khoán về tình hình cung cấp dịch vụ về trái phiếu doanh nghiệp và rà soát lại một số doanh nghiệp có khối lượng phát hành trái phiếu lớn; phát hành trái phiếu không có tài sản đảm bảo; tình hình tài chính yếu nhằm hạn chế tối đa nguy cơ vỡ nợ trên thị trường...

Đảo nợ cho doanh nghiệp?

Công ty chứng khoán SSI nhận định, so với cho vay, việc mua trái phiếu doanh nghiệp sẽ giúp các ngân hàng thương mại linh hoạt hơn vì các nhà băng có thể bán lại một phần trái phiếu này cho các tổ chức, quỹ đầu tư và khách hàng cá nhân khi cần điều chỉnh các khoản mục tài sản. Tuy nhiên, một số ngân hàng có thể sử dụng công cụ trái phiếu doanh nghiệp, thông qua các giao dịch tài chính phức tạp để cơ cấu lại nợ của tổ chức phát hành hoặc các mục đích khác.

“Việc trở thành “tay chơi” lớn nhất trên thị trường trái phiếu doanh nghiệp đã mang lại những khoản lợi nhuận khủng cho các nhà băng trong thời gian qua. Tuy nhiên, thực tế này cũng đặt ra những nỗi lo mới về câu chuyện nhiều doanh nghiệp đã coi trái phiếu như là công cụ để tái cấu trúc nợ”- một chuyên gia tài chính đánh giá.

Theo TS. Nguyễn Trí Hiếu, chuyên gia kinh tế, việc ngân hàng ồ ạt mua trái phiếu doanh nghiệp thời gian qua không loại trừ mục đích đảo nợ, cơ cấu lại nợ cho doanh nghiệp.

Doanh nghiệp kinh doanh BĐS khó khăn sẽ phát hành trái phiếu, ngân hàng mua trái phiếu và doanh nghiệp dùng số tiền bán trái phiếu thu về để trả nợ ngân hàng. Nói cách khác, đây là một cách ngân hàng và doanh nghiệp bắt tay nhau dùng trái phiếu doanh nghiệp để đảo nợ”, TS. Hiếu nói.

Ông Hiếu khuyến cáo các doanh nghiệp không nên sử dụng những đòn bẩy tài chính như vậy để xóa nợ xấu của mình, các ngân hàng cũng không nên tìm cách đảo nợ qua mua trái phiếu, bởi làm như thế, rất nhiều nợ xấu lại được “trương” lên như nợ tốt, khiến cho nợ xấu bị hiểu sai lệch, làm gia tăng rủi ro cho nền kinh tế.

Thông tư 16/2021 của NHNN cũng quy định, tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành. Thứ hai, tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác. Thứ ba, tổ chức tín dụng không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để tăng quy mô vốn hoạt động.