Thông tư số 31 đã điều chỉnh nội dung về việc xây dựng và thẩm quyền phê duyệt kế hoạch thanh tra, kiểm tra tại trụ sở người nộp thuế theo quy định tại Luật Thanh tra, Luật Quản lý thuế. Ảnh: thoibaotaichinh.vn

Đây là nội dung chính của Thông tư 31/2021/TT-BTC của Bộ Tài chính Quy định về áp dụng quản lý rủi ro trong quản lý thuế thay thế Thông tư 204/2015/TT-BTC ngày 21/12/2015,

Thanh tra, kiểm tra thuế…

Theo Tổng cục Thuế, Thông tư số 31 đã điều chỉnh nội dung về việc xây dựng và thẩm quyền phê duyệt kế hoạch thanh tra, kiểm tra tại trụ sở người nộp thuế; danh sách bổ sung, điều chỉnh kế hoạch thanh tra, kiểm tra tại trụ sở người nộp thuế sẽ theo quy định tại Luật Thanh tra, Luật Quản lý thuế và các văn bản hướng dẫn thi hành.

Theo đó, cơ quan Thuế lựa chọn trường hợp thanh tra, kiểm tra tại trụ sở của người nộp thuế phải đảm bảo đã qua phân tích, đánh giá tuân thủ pháp luật thuế và phân loại mức độ rủi ro người nộp thuế không dưới 90% số lượng trường hợp được thanh tra, kiểm tra theo kế hoạch hàng năm. Trường hợp được lựa chọn ngẫu nhiên thì không quá 10% số lượng trường hợp được thanh tra, kiểm tra theo kế hoạch hàng năm.

Việc áp dụng quản lý rủi ro trong lựa chọn người nộp thuế có dấu hiệu rủi ro để xây dựng kế hoạch thanh tra, kiểm tra thuế phải tránh trùng lặp, chồng chéo theo quy định tại Luật Quản lý thuế, các văn bản hướng dẫn thi hành và các văn bản quy phạm pháp luật khác có liên quan.

Theo Tổng cục Thuế, trường hợp cơ quan Thuế trong công tác quản lý thuế có thông tin tin cậy làm giảm mức độ rủi ro của người nộp thuế tới mức thấp hoặc có cơ sở cho rằng mức độ rủi ro của người nộp thuế là thấp chưa đưa vào kế hoạch thanh tra, kiểm tra năm thì cơ quan Thuế quyết định không lựa chọn người nộp thuế đó vào kế hoạch thanh tra, kiểm tra và lựa chọn người nộp thuế khác theo quy định để đưa vào kế hoạch thanh tra, kiểm tra năm.

Trường hợp trong công tác quản lý thuế, có thông tin được thu thập và xác minh được người nộp thuế có dấu hiệu rủi ro cao thì cơ quan Thuế lựa chọn bổ sung vào kế hoạch thanh tra, kiểm tra năm. Cơ quan Thuế sẽ phải chịu trách nhiệm về các quyết định thay đổi của mình.

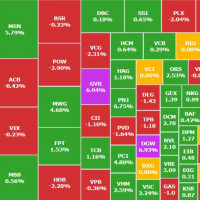

Quản lý rủi ro trong quản lý thuế nhằm mục tiêu đảm bảo hiệu lực, hiệu quả của quản lý thuế; đối xử công bằng giữa những người nộp thuế… Ảnh: SBTN

Trường hợp giám sát trọng điểm

Việc kiểm soát, giám sát trọng điểm đối với người nộp thuế có dấu hiệu vi phạm pháp luật thuế theo Thông tư 31 là kế thừa Điều 20 Thông tư 204 và bổ sung các trường hợp được đánh giá không tuân thủ pháp luật thuế, người nộp thuế thuộc các mức rủi ro cao và người nộp thuế không giải trình, bổ sung thông tin hoặc có giải trình, bổ sung thông tin nhưng không đầy đủ theo yêu cầu và thời hạn tại thông báo bằng văn bản của cơ quan quản lý thuế.

Sẽ có 4 trường hợp người nộp thuế thuộc diện giám sát trọng điểm về thuế. Đó là: (1) Người nộp thuế thực hiện các giao dịch qua ngân hàng có dấu hiệu đáng ngờ theo quy định của pháp luật về phòng, chống rửa tiền có liên quan đến trốn thuế, gian lận thuế; (2) Người nộp thuế hoặc người đại diện hợp pháp của người nộp thuế bị khởi tố về các hành vi vi phạm về thuế, hóa đơn, chứng từ; (3) Người nộp thuế có dấu hiệu rủi ro cao về thuế thuộc chuyên đề trọng điểm hoặc qua thu thập thông tin từ công tác quản lý của cơ quan Thuế cần giám sát quản lý thuế; (4) Người nộp thuế được lựa chọn từ danh sách người nộp thuế thuộc mức không tuân thủ pháp luật thuế, danh sách người nộp thuế thuộc mức rủi ro rất cao, rủi ro cao và người nộp thuế không giải trình, bổ sung thông tin hoặc có giải trình, bổ sung thông tin nhưng không đầy đủ theo yêu cầu và thời hạn tại thông báo bằng văn bản của cơ quan Thuế.

Theo Tổng cục Thuế, những sửa đổi, bổ sung và hướng dẫn tại Thông tư quy định về áp dụng quản lý rủi ro trong quản lý thuế đều nhằm đến mục tiêu đảm bảo hiệu lực, hiệu quả của quản lý thuế; đối xử công bằng giữa những người nộp thuế bằng việc quy định áp dụng các biện pháp xử phạt đối với người nộp thuế có rủi ro cao, vi phạm pháp luật về thuế và lựa chọn tuyên dương, khen thưởng người nộp thuế tuân phủ pháp luật thuế; đồng thời khuyến khích, tạo điều kiện thuận lợi để người nộp thuế tự nguyện tuân thủ tốt các quy định của pháp luật về thuế và quản lý thuế