DN phải chủ động xoay xở tất cả các kênh huy động, thậm chí phải bán rẻ tài sản, hạ giá sản phẩm để thu hồi dòng tiền về mà thực hiện đúng cam kết. Tuy nhiên, điều DN mong muốn không phải hỗ trợ bằng tiền mà cần hỗ trợ bằng việc giải quyết hồ sơ pháp lý cho các dự án.

Nhiều phương án tái cấu trúc nợ được triển khai

Mới đây, Bộ Tài chính đã có cuộc làm việc với các DN, các công ty chứng khoán… về thị trường chứng khoán và TPDN do Bộ trưởng Hồ Đức Phớc chủ trì. Tại đây, các DN đã đưa ra nhiều ý kiến nhằm tháo gỡ khó khăn cho kênh huy động vốn này.

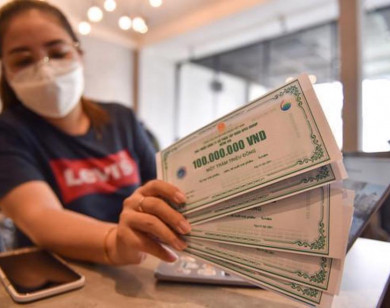

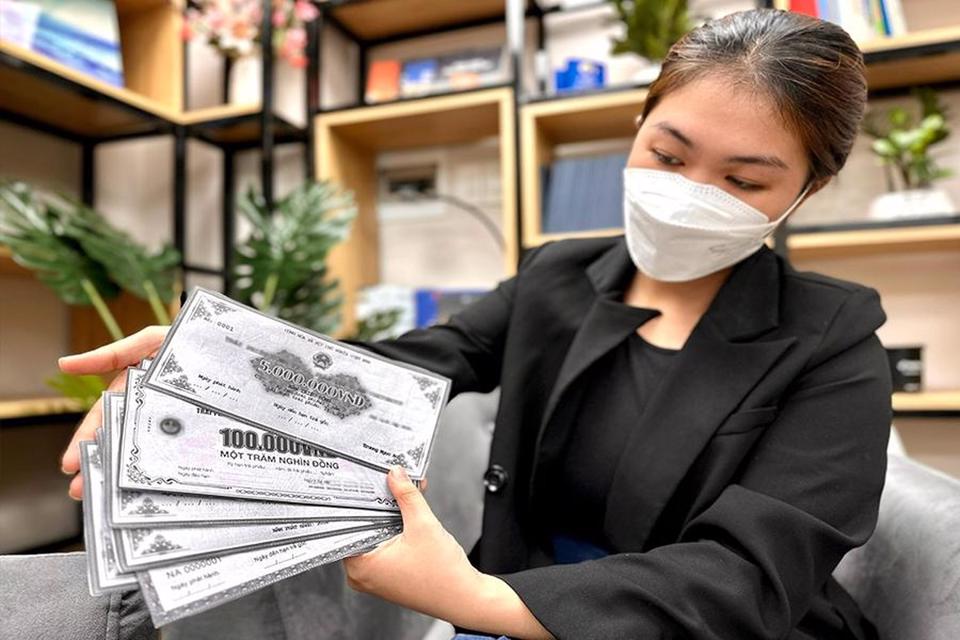

Trái phiếu doanh nghiệp đã khẳng định vai trò là kênh huy động vốn quan trọng, chia sẻ gánh nặng cho tín dụng ngân hàng. Ảnh: Nguyệt Nhi

Theo Bộ trưởng Bộ Tài chính Hồ Đức Phớc, từ nay đến cuối năm, thị trường TPDN phải đáo hạn hơn 53 nghìn tỷ đồng. Trong đó, bất động sản chiếm 39%, DN sản xuất khác 19%... Sang năm 2023 số lượng TPDN phải đáo hạn là 284 nghìn tỷ đồng, năm 2024 đáo hạn 363 nghìn tỷ đồng.

Bộ trưởng nhấn mạnh, việc một số DN có sai phạm và bị xử lý, cùng với các tin đồn đã dẫn đến tâm lý các nhà đầu tư rút tiền dẫn đến thanh khoản khó khăn. Tuy nhiên, không thể phủ nhận thị trường TPDN của Việt Nam đã khẳng định được vai trò là kênh huy động vốn quan trọng, chia sẻ rất hiệu quả gánh nặng cho kênh tín dụng ngân hàng và hiện vẫn khá tiềm năng.

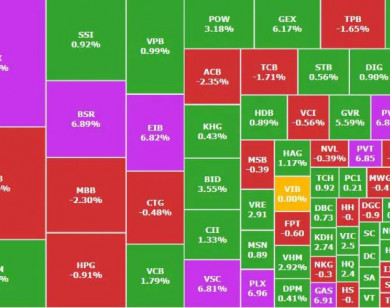

Báo cáo TPDN do Fiin Group (nhà cung cấp dịch vụ tích hợp của Việt Nam về dữ liệu tài chính, thông tin kinh doanh, nghiên cứu ngành và các dịch vụ cao cấp khác) mới phát hành cho biết, tháng 10/2022, 2 nhóm chủ lực là ngành bất động sản (BĐS) và tổ chức tín dụng vắng bóng trong danh sách phát hành mới TPDN. Cả 2 ngành này đang gặp những yếu tố bất lợi bao gồm: Môi trường lãi suất tăng cao, những yêu cầu mới của Nghị định 65/NĐ-CP làm cho cầu về trái phiếu suy giảm, và sự “quay đầu” của nhà đầu tư sau những sự kiện vi phạm trên thị trường trái phiếu gần đây.

Thị trường tiếp tục chứng kiến hoạt động mua lại gia tăng. Điều này làm cho dư nợ trái phiếu nội địa giảm hơn 15,8 nghìn tỷ đồng trong tháng 10, với giá trị mua lại và đáo hạn lần lượt là 5,81 và 10,23 nghìn tỷ đồng.

Thị trường TPDN tháng 10/2022 chỉ ghi nhận một đợt phát hành riêng lẻ nội địa bởi Công ty TNHH Khai thác chế biến khoáng sản Núi Pháo, với giá trị đạt 210 tỷ đồng. Mục đích đợt phát hành trái phiếu của Công ty TNHH Khai thác chế biến khoáng sản Núi Pháo nhằm thanh toán toàn bộ gốc của 2 lô trái phiếu trước đó có kỳ đáo hạn vào 25/9/2022. Lô trái phiếu này được bảo lãnh bởi Tập đoàn Masan, có kỳ hạn 5 năm.

Ngoài ra, một phần giá trị trái phiếu thâm hụt còn đến từ các phương án “hàng đổi hàng” và chuyển đổi trái phiếu thành khoản vay như một biện pháp tái cấu trúc nợ. Thị trường chứng kiến nhiều hình thức tái cấu trúc nợ khác nhau và được áp dụng ngày càng nhiều bởi các tổ chức phát hành. Một số phương án phổ biến mà đội ngũ Fiin Group ghi nhận bao gồm một hoặc kết hợp một số các hình thức: Gia hạn kỳ hạn thanh toán nợ gốc với lãi suất mới; Chuyển đổi thành hợp đồng cho vay dài hạn với lãi suất mới; Chuyển đổi sang sản phẩm BĐS.

“Chúng tôi kỳ vọng là chất lượng tín dụng hay khả năng trả nợ của tổ chức phát hành cần phải được xác định cụ thể, trong đó lưu ý tới những yếu tố rủi ro mới như khi trái chủ được chuyển đổi sang sản phẩm BĐS tương ứng nhưng yếu tố pháp lý dự án vẫn còn chưa chắc chắn” - báo cáo của Fiin nhấn mạnh.

“Vực” niềm tin phải thực hiện đúng cam kết

Tại buổi làm việc với Bộ Tài chính, các DN cho biết, sẽ có các phương án để chủ động xoay xở nguồn tiền thanh toán trái phiếu cho nhà đầu tư. Tuy nhiên, điều DN mong muốn không phải hỗ trợ bằng tiền mà cần hỗ trợ bằng việc giải quyết các hồ sơ pháp lý cho các dự án.

Tổng Giám đốc Công ty CP Đầu tư Hạ tầng kỹ thuật TP Hồ Chí Minh Lê Quốc Bình cho rằng, các tổ chức phát hành phải là người chịu trách nhiệm hoàn trả nợ trái phiếu đến hạn cho các đầu tư, đây không phải trách nhiệm của Nhà nước. Mặc dù hiện nay, dòng tiền của các DN đang rất khó khăn nhưng DN phải chủ động xoay xở tất cả các kênh huy động, thậm chí phải bán rẻ tài sản, hạ giá sản phẩm để thu hồi dòng tiền về mà thực hiện đúng cam kết với các nhà đầu tư trái phiếu. “Có như vậy thì niềm tin của nhà đầu tư trái phiếu mới được vực dậy và thị trường trái phiếu DN mới có thể tiếp tục phát triển”- ông Bình nhấn mạnh.

Theo ông Bình, điều DN mong muốn không phải hỗ trợ bằng tiền mà cần hỗ trợ bằng việc giải quyết các hồ sơ pháp lý cho các dự án. Đặc biệt là các dự án BĐS có thể giải quyết nhanh để nhà đầu tư vào thị trường này đưa sản phẩm ra thị trường nhằm thu hồi vốn, thực hiện việc trả nợ trái phiếu cho nhà đầu tư đúng hạn.

Đại diện Masan, Giám đốc Tài chính Đỗ Thị Quỳnh Trang cho biết, ưu tiên dùng nguồn tiền kinh doanh sản xuất để trả nợ trước, còn nguồn khác để huy động lâu dài phải tạm thời dừng lại. Masan sẽ cân nhắc nguồn vốn nước ngoài.

Trong khi đó Phó Tổng Giám đốc Công ty CP Chứng khoán Sài Gòn - Hà Nội Trần Thị Thu Trang bày tỏ mong muốn, làm sao có thể tăng thêm khả năng huy động vốn của DN trên thị trường, tập trung vào thị trường phát hành ra công chúng, là sức mạnh nguồn vốn đến từ sức dân, có quy trình thẩm định chặt chẽ về pháp lý, giúp cho niềm tin của nhà đầu tư tăng lên.

Nhiều kiến nghị tại cuộc họp được đại diện Bộ Tài chính phản hồi, ví dụ như vấn đề gia hạn nợ trái phiếu, Nghị định 65 quy định có thể hoán đổi trái phiếu, thời gian để trở thành nhà đầu tư chuyên nghiệp là 6 tháng, nhưng sắp tới có thể được cân nhắc giảm xuống. Một số điểm khác trong Nghị định 65 cũng được định hướng sửa đổi theo hướng mở hơn.

Bộ trưởng Bộ Tài chính Hồ Đức Phớc kết luận, đàm phán trả bằng căn hộ, đất đai, sản phẩm, tôi nghĩ cái này sẽ sửa Nghị định 65 sớm để tạo điều kiện cho thị trường. “Quan trọng nhất là khi chúng ta ban hành luật pháp phù hợp thực tiễn, tạo nên sự kiến tạo cho phát triển tương lai mới quan trọng”- người đứng đầu Bộ Tài chính nói.

Trên cơ sở các ý kiến DN, Bộ Tài chính sẽ tổng hợp và có cuộc làm việc với các bộ, ngành có liên quan để báo cáo Chính phủ, Thủ tướng Chính phủ đưa ra các giải pháp trước mắt cũng như lâu dài nhằm củng cố niềm tin của thị trường, đưa thị trường tiếp tục phát triển một cách bền vững.

|

"DN phải luôn luôn xác định việc thực hiện nghĩa vụ nợ trái phiếu cho các nhà đầu tư là một việc đặc biệt quan trọng để giữ chữ tín của DN trên thị trường." - Tổng Giám đốc Công ty CP Đầu tư Hạ tầng Kỹ thuật TP Hồ Chí Minh Lê Quốc Bình "Chúng tôi mong hỗ trợ mở thêm room tín dụng để ít nhất lo nguồn vốn ngắn hạn, vốn lưu động hàng ngày của DN. Còn các khoản nợ đến hạn, DN sẽ dành từ các nguồn thu hoạt động để có thể trang trải." - Giám đốc Tài chính Vingroup Nguyễn Thị Thu Hiền "Một số tổ chức phân phối, nhân viên tư vấn luôn nói trái phiếu giống gửi tiết kiệm với lãi suất cao thôi. Mà bản thân trách nhiệm và vai trò công ty chứng khoán chưa thực hiện đầy đủ. Đó cũng là việc cần chấn chỉnh." - Giám đốc Khối dịch vụ chứng khoán khách hàng cá nhân - Công ty Chứng khoán SSI Đỗ Thị Thanh Thúy |