|

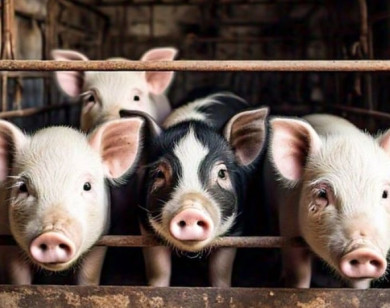

| Từ năm 2010 VietinBank cam kết ưu tiên tài trợ vốn cho các đơn vị thành viên của Vinachem. Ảnh: Anh Đức |

Ông lớn gặp nhau

Tại Vinachem, 4 công ty thành viên là Đạm Ninh Bình, DAP số 2 - Vinachem (DAP Lào Cai), DAP - Vinachem (DAP Đình Vũ) và Đạm Hà Bắc chính thức thua lỗ trong nửa đầu năm 2016. Cụ thể, Đạm Ninh Bình lỗ 457 tỷ đồng, DAP Lào Cai lỗ 281 tỷ đồng, DAP Đình Vũ lỗ 212 tỷ đồng. Đạm Hà Bắc chưa có con số chính thức, nhưng đặt mục tiêu lỗ 488 tỷ đồng cả năm 2016.

Khó khăn của các DN làm ảnh hưởng đến khả năng chi trả các khoản vay ngân hàng thương mại - những đơn vị đã giải ngân con số lên đến hàng trăm, thậm chí hàng nghìn tỷ đồng.

Cuối năm 2010, Ngân hàng TMCP Công thương Việt Nam (VietinBank) cho biết, luôn ưu tiên tài trợ vốn cho các đơn vị thành viên của Vinachem để đầu tư cho các dự án và thực hiện phương án kinh doanh với tổng số tiền gần 3.000 tỷ đồng. Để khẳng định sự gắn bó lâu bền và nâng mối quan hệ hai bên, VietinBank cam kết sẽ dành số tiền gần 8.000 tỷ đồng tài trợ vốn cho 3 dự án là: Dự án Đầu tư mở rộng, cải tạo Nhà máy Phân đạm Hà Bắc; Dự án Đầu tư xây dựng Nhà máy Sản xuất lốp xe tải Radial công suất 600.000 lốp/năm; Dự án Đầu tư xây dựng Nhà máy Sản xuất phân bón Diamom Phốt phát (DAP) số 2 công suất 330.000 tấn/năm.

Đến tháng 8/2015, VietinBank ký kết hợp đồng tín dụng cho dự án muối mỏ tại Lào của Vinachem. Dự án này có tổng mức đầu tư hơn 522,4 triệu USD. Trong đó, nguồn vốn tự có của Vinachem là 104,5 triệu USD, vốn vay ưu đãi của VietinBank là 143 triệu USD (tương đương 3.099 tỷ đồng). Theo một báo cáo mới đây, Vinachem thừa nhận, dự án vướng phải nhiều thủ tục phức tạp. Đây cũng là dự án đầu tiên Tập đoàn đầu tư ra nước ngoài. Ngoài dự án muối mỏ, VietinBank còn cho các DN thuộc tập đoàn này vay với dư nợ lớn.

Cũng liên quan đến Vinachem mà cụ thể là hai đơn vị: Nhà máy Đạm Hà Bắc, Đạm Ninh Bình, Ngân hàng TMCP Ngoại thương Việt Nam (VietcomBank) đã cho vay lên đến hàng nghìn tỷ đồng. Năm 2014, VietcomBank và Đạm Ninh Bình đã ký kết hợp đồng tín dụng trị giá lên tới 800 tỷ đồng. Tại đây, Phó Tổng giám đốc VietcomBank cam kết đồng hành, hỗ trợ thu xếp vốn đầy đủ, kịp thời để đáp ứng tiến độ thực hiện các dự án của Đạm Ninh Bình. Ngay sau lễ ký kết, VietcomBank Chi nhánh Ninh Bình đã giải ngân khoản vay cho DN này. Đối với Nhà máy Đạm Hà Bắc, cuối năm 2014 VietcomBank chính thức ký kết Hợp đồng tín dụng với hạn mức 300 tỷ đồng.

Không phải đến bây giờ câu chuyện rủi ro khi cho vay tập trung mới được đặt ra. Thương vụ sáp nhập Ngân hàng TMCP Nhà Hà Nội (HBB) vào Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) diễn ra cách đây 5 năm nhưng đến nay vẫn để lại không ít bài học cho các tổ chức tín dụng. HBB là ngân hàng tập trung dư nợ cho vay các công ty thuộc Tập đoàn Vinashin. Đây chính là nguyên nhân cốt lõi khiến HBB rơi vào tình trạng khó khăn.

Theo đánh giá tại đề án sáp nhập, việc tập trung cho vay nhóm khách hàng thuộc Vinashin từng được coi là chính sách đón đầu của HBB, tuy nhiên việc tập trung quá nhiều vào nhóm khách hàng này (tương đương 83% vốn điều lệ của Ngân hàng) dẫn đến khi kinh tế suy thoái, Ngân hàng đã bị ảnh hưởng nặng nề từ việc tập trung tín dụng. Riêng chi phí huy động vốn hằng năm HBB phải trả để duy trì dư nợ này đã làm HBB phát sinh chi phí đến khoảng 500 tỷ đồng/năm.

Cảnh báo về rủi ro cho vay tập trung

Trao đổi với Báo Đấu thầu, ông Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, việc cho vay tập trung vào một khách hàng là rất rủi ro. Một DN thời điểm này tốt về mặt thị trường, thương hiệu, tài chính, nhưng 2 hoặc 3 năm sau có thể sẽ thay đổi, kinh doanh khó khăn, lúc đó ảnh hưởng đến khả năng trả nợ các khoản vay của ngân hàng. Ông Hiếu cảnh báo một thói quen cho vay nữa của ngân hàng tại Việt Nam là cho vay các bên liên quan bao gồm: lãnh đạo ngân hàng, thành viên HĐQT, cổ đông ngân hàng. Bởi khi cho vay các bên liên quan có không ít ngân hàng giảm điều kiện, ưu đãi lãi suất cho vay dễ dẫn tới rủi ro.

Theo quy định hiện hành, tổng mức dư nợ cấp tín dụng đối với một khách hàng không được vượt quá 15% vốn tự có của ngân hàng, chi nhánh ngân hàng nước ngoài; tổng mức dư nợ cấp tín dụng đối với một khách hàng và người liên quan không được vượt quá 25% vốn tự có của ngân hàng, chi nhánh nước ngoài.

Theo các chuyên gia tài chính, ngay cả khi cho vay một khách hàng chưa hết tỷ lệ theo quy định, các ngân hàng cũng cần rất thận trọng, đặc biệt với những ngân hàng có vốn tự có lớn. Bởi khi đó, khoản cho vay có thể lên đến hàng nghìn tỷ đồng, nếu không có khả năng thu hồi thì ngân hàng phải hoạt động kinh doanh nhiều năm mới bù đắp được.